これからiDeCoを始める人もいると思います。

わたしも今まで会社で企業型確定拠出年金をしていましたが、3月で会社を退職しましたので、iDeCoに切り替えなければなりません。

多くの人は訳が分からず確定拠出年金を行っている人もいるのではないでしょうか。

わたしも始めた当初はよく分からなかったので、リスクのない元本確保型の定期預金などに拠出していました。

でも元本保証の商品はお金が増えないんですよね。

そりゃ金利が0.01%なんですから10年やっても数千円になれば御の字です。

なので途中から一部を株式などのリスク商品に振り替えましたが、もっと早くから変えていたらと後悔しています。

定期預金などの低リスク商品で放置することが一番やってはいけない事だと思います。

もし定期預金など低リスクの商品で運用している人がいるならば変える事をお勧めします。

確定拠出年金には「企業型」と「個人型」の2種類があり、日本では2001年に導入されました。

企業型確定拠出年金とは企業が掛金を毎月積み立てし従業員が自ら年金資産の運用を行う制度です。一方iDeCoとは「個人型確定拠出年金」という制度の愛称です。

iDeCo(個人型確定拠出年金)とは、その言葉が示す通り、「個人」が「掛金を自分で決め」、自分で運用する「私的年金制度」です。

ここで注意したいのが、将来受取る金額は確定していないということです。拠出した掛金の額や、加入者自身が商品を選んで運用した運用結果によって、将来受取る金額が決まります。

企業型確定拠出年金にしてもiDeCoにしても何十年か先の老後の大事な資産です。

一般的な退職金は額が決まっていますが、確定拠出年金はやり方によっては増やす事が出来ます。

せっかく確定拠出年金を行っているのにしっかりと運用しなかったらみすみすお金を捨てていると同じ事です。

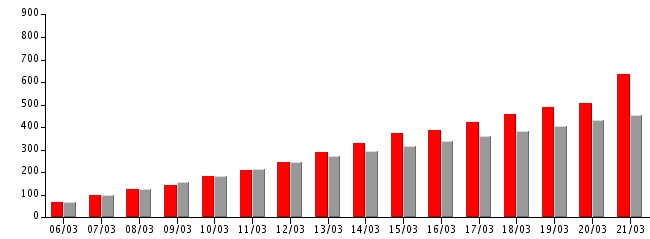

下の表はわたしが企業型拠出年金を行っていた時の実績表です。

| 2006年3月末 | 700,000 | 703,000 | +3,000 |

|---|---|---|---|

| 2007年3月末 | 980,000 | 1,000,000 | +20,000 |

| 2008年3月末 | 1,270,000 | 1,260,000 | ▲10,000 |

| 2009年3月末 | 1,570,000 | 1,470,000 | ▲100,000 |

| 2010年3月末 | 1,860,000 | 1,830,000 | ▲30,000 |

| 2011年3月末 | 2,150,000 | 2,130,000 | ▲20,000 |

| 2012年3月末 | 2,440,000 | 2,440,000 | 0 |

| 2013年3月末 | 2,730,000 | 2,900,000 | +170,000 |

| 2014年3月末 | 2,950,000 | 3,300,000 | +350,000 |

| 2015年3月末 | 3,180,000 | 3,750,000 | +570,000 |

| 2016年3月末 | 3,400,000 | 3,880,000 | +480,000 |

| 2017年3月末 | 3,600,000 | 4,230,000 | +630,000 |

| 2018年3月末 | 3,800,000 | 4,600,000 | +800,000 |

| 2019年3月末 | 4,080,000 | 4,900,000 | +820,000 |

| 2020年3月末 | 4,300,000 | 5,100,000 | +800,000 |

| 2021年3月末 | 4,500,000 | 6,400,000 | +1,900,000 |

初めは定期預金などの低リスク商品に70%株式などのリスク商品に30%で運用を行っていました。でも途中から逆にしています。途中と言っても2020年の12月なのですけれども。

もし初めから低リスク商品30%、リスク商品に70%で運用していれば、プラス300万円以上になっていた計算になります。

100万円以上を捨てたと同じです。

iDeCoを始めてみる

企業型確定拠出年金・iDeCoにしても一番やってはいけないことが、定期預金などのリスクのない商品にして放置。

一見リスクが無いからいいように思えますけれどもまったくお金が増えません。

もちろん株式などで運用するとお金が減る事はあります。

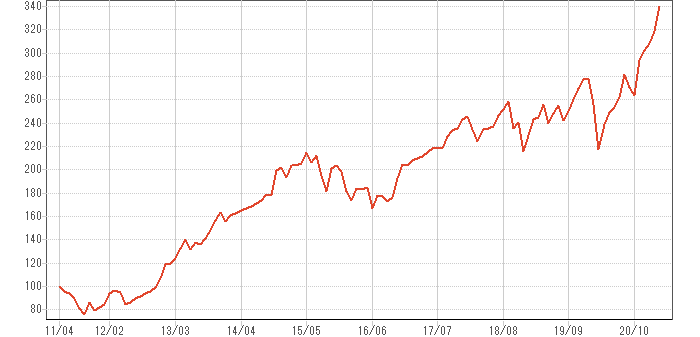

上の図は過去10年の外国株式インデックスの実績です。

2020年初めコロナで急降下していますが10年前と比べるとまだまだプラスになっています。

長い年月で見ると着実に上がっています。10年前と比べると3倍以上。

私が思う一番いいと思う割合は元本保証型商品30%・外国株式70%。それを放置する。

下がってもむやみに変更しない。(確定拠出年金は毎月積み立てをするので逆に下がった時に安く買えます)

これが15年間、企業型確定拠出年金を運用してきた結論です。

企業型確定拠出年金からiDeCoの切り替え

会社を退職すると企業型確定拠出年金からiDeCoに切り替えを行わなければなりません。

期限は6か月以内です。

放置していたら大損してしまいます。

企業を退職してから6カ月以上放置すると、国民年金基金連合会に「自動移換」されます。 いったん自動移換されてしまうと年金加入期間としてカウントされないばかりか、そのままでは60歳以上になっても受給ができません。

初めに運用を行っている会社のコールセンターに連絡します。

その時にユーザーIDと暗証番号が必要になると思いますので用意しておいたらスムーズに出来と思います。(始めた時にはがきか何かで届いていると思います)

電話して退職の旨を伝えれば書類を送ってもらえます。

新しく運用会社を選べますけれども同じ会社でした方が楽だと思います。

面倒な事は嫌だという人はそうしてください。

よっぽど運用成績が悪ければ別ですけれども他も大して変わらないと思います。

連絡して1週間ぐらいしたら書類が届きます。

拠出金額

拠出金額はいくらにするのがいいのか。出せるならMaxまで拠出するのが良いと思います。

例えばわたしのように会社を退職して第一号被保険者になった場合は月額5千円から6万8千円の範囲で運用できます。

ただ60歳まではお金の引き出しが出来ず、毎月払い続ける事になるので無理のない範囲で行う事が良いのではないでしょうか。

財政的に厳しく1円も払えない場合は「運用指図者」となる事も出来ます。

運使指図者とは確定拠出年金において、掛金の拠出が行われず、運用の指図のみを行う者。

今ある資産だけで運用することになります。

選ぶ商品は何がいいのか

100%外国株式と言いたいですけれどもリスク分散は必要だと思います。

まったくのゼロになる事はありませんが分散したほうが良いでしょう。

定期性貯金30%、外国株式50%、外国債券20%で運用。

わたしはこれでやってみる事にしています。(ホントは定期30%、外国株式70%でしたいですが怖いので)

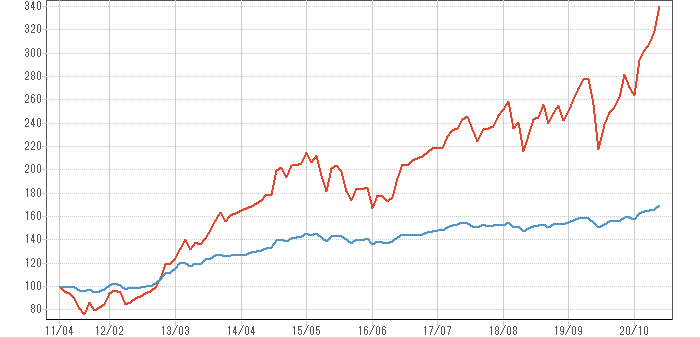

赤が外国株式で青が外国債券。

過去の実績で言えば株式は上下変動が大きく、債券は変動が小さい。株価が上がった時の恩恵は株式は大きいけど下がった時のダメージも大きい。

でも半分は元本確保型と債券にしておけばリスクは吸収されます。

最後に

60歳まであと8年。減るのか増えるのか分かりませんが、せっかくiDeCoをするので、しっかりと運用したいですね。

結果は個人の責任ですけど資産を増やすチャンスではあります。

みすみすそのチャンスを逃す事だけはしないようにしたほうが良いと思いますよ。

今日の一言

元本確保型はみすみすチャンスを逃しています。

コメント